Gian lận tài chính trong ngành ngân hàng là thách thức của nền kinh tế nói chung cũng là thách thức của các doanh nghiệp hoạt động trong lĩnh vực tài chính - ngân hàng nói riêng, gây ra tổn thất to lớn hàng năm. Theo báo cáo của McAfee, những gian lận tài chính này hiện gây thiệt hại cho nền kinh tế 600 tỷ USD GDP trên toàn cầu.

Vì vậy, các ngân hàng ngày nay không tiếc chi phí để hiện đại hoá và tự động hoá hệ thống bảo vệ, giám sát và theo dõi các báo cáo tín dụng, giao dịch tài chính và mọi hoạt động ngân hàng của khách hàng để có thể tự bảo vệ mình và bảo vệ khách hàng, đồng thời ngăn chặn các hành vi gian lận tài chính qua ngân hàng điện tử. Hôm nay chúng ta cũng tìm hiểu về cách công nghệ AI giúp ngân hàng phát hiện được các gian lận tài chính xảy ra.

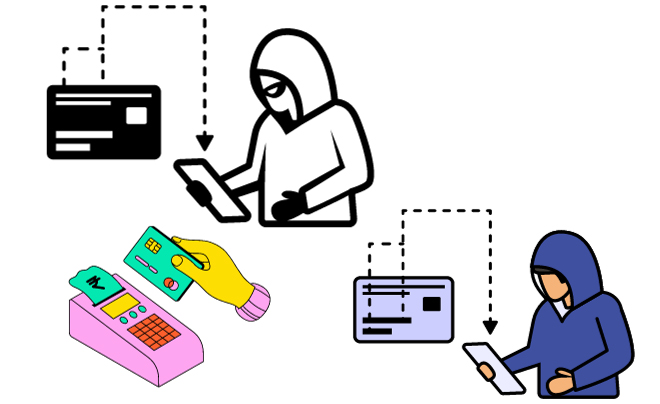

Những kẻ lừa đảo đánh cắp thông tin cá nhân hoặc thông tin tài chính của khách hàng trong ngân hàng để thực hiện các giao dịch bất hợp pháp như đăng ký vay, mở thẻ tín dụng…. Vậy là bạn lâm vào một khoản nợ nào đó mà không hề vay tiền ngân hàng hay mở thẻ tín dụng.

Card Skimmer là một công cụ điện tử nhỏ thường cài đặt trong các thiết bị POS, máy ATM. Khi thẻ được đưa vào skimmer, công cụ này sẽ đọc hết thông tin thẻ tín dụng và thẻ ghi nợ của bạn, lưu lại các dữ liệu quan trọng. Những kẻ lừa đảo này sẽ sử dụng một thẻ trống sao chép lại các thông tin từ thẻ của bạn rồi rút tiền từ tài khoản ngân hàng của chính bạn.

Kẻ lừa đảo sẽ giả dạng ngân hàng gửi email hoặc tin nhắn với nội dung tài khoản ngân hàng của bạn gặp trục trặc, bạn có nguy cơ bị khoá tài khoản, cần truy cập ngay vào đường link để yêu cầu ngân hàng mở lại tài khoản. Hoặc có người tự xưng là nhân viên ngân hàng, nói bạn có liên quan đến một vụ án cần chuyển tiền để thoát tội, hoặc cung cấp thông tin đăng nhập, mã OTP để xác nhận… Lưu ý rằng, các ngân hàng sẽ KHÔNG BAO GIỜ yêu cầu khách hàng của mình cung cấp thông tin cá nhân, mã OTP, mật khẩu thẻ ngân hàng thông qua email, tin nhắn hay cuộc gọi.

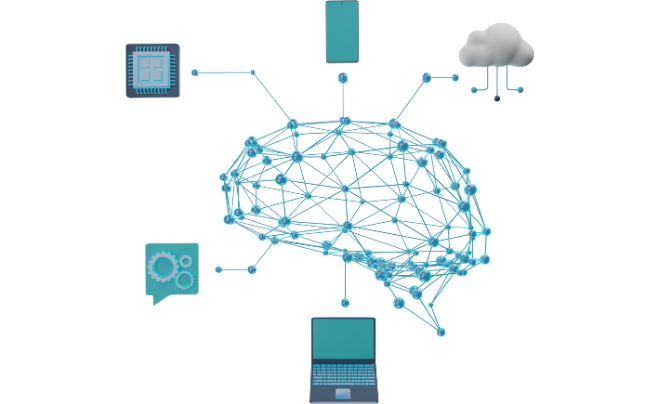

AI hay trí tuệ nhân tạo giúp hệ thống máy móc có thể thu thập kiến thức từ kinh nghiệm, tinh chỉnh các đầu vào và thực hiện các nhiệm vụ giống như con người thông qua tự động hoá.

AI trong lĩnh vực tài chính ngân hàng giữ vai trò rất quan trọng, chúng tiếp nhận và xử lý hàng triệu triệu dữ liệu tài chính, giúp chúng ta có thể phân tích và hiểu biết sâu sắc về các giao dịch và khách hàng của mình. Đồng thời, phát hiện ra các gian lận sớm, trước khi chúng xảy ra. 63% các tổ chức tài chính cho biết, công nghệ trí tuệ nhân tạo mang tính định hướng cao trong việc phát hiện ra các gian lận trực tuyến.

Khi sử dụng AI trong hệ thống phát hiện gian lận tài chính ngân hàng sẽ đem lại lợi ích như sau:

+ Hiệu quả và độ chính xác cao: Các hệ thống được hỗ trợ bởi AI có thể xử lý lượng dữ liệu khổng lồ nhanh hơn và chính xác hơn phần mềm cũ. Làm giảm đáng kể tỷ lệ sai sót trong việc xác định hành vi thông thường và gian lận của khách hàng, xác thực thanh toán nhanh hơn và cung cấp cho các nhà quản trị hệ thống thông tin để có những hành động tiếp theo.

+ Phát thiện thời gian thực (real-time detection): AI có thể phát hiện và gắn cờ những điểm bất thường trong các giao dịch ngân hàng theo thời gian thực, việc sử dụng ứng dụng, phương thức thanh toán và các hoạt động tài chính khác. Điều này tăng tốc độ phát hiện gian lận tài chính trong ngành ngân hàng và giúp ngăn chặn sớm các hành vi gian lận này.

+ Tận dụng các ưu điểm của máy học (ML): Các mô hình AI sử dụng các thuật toán ML phức tạp có khả năng tự học bằng cách xử lý dữ liệu lịch sử và liên tục điều chỉnh để phù hợp với các mô hình gian lận ngày càng phát triển. ML cũng có thể xây dựng các mô hình dự đoán để giảm thiểu rủi ro gian lận với rất ít sự can thiệp của con người.

+ Nâng cao trải nghiệm của khách hàng: Bên cạnh việc phát hiện các điểm bất thường trong các giao dịch một cách hiệu quả, AI trong hệ thống ngân hàng còn giảm thiểu các báo động giả (false positives). Điều này rất quan trọng trong việc bảo vệ trải nghiệm của khách hàng mà không ảnh hưởng đến hệ thống bảo mật.

Đầu tiên, hệ thống bắt đầu bằng việc thu thập, xử lý và phân loại dữ liệu lịch sử. Điều này bao gồm ‘dữ liệu tốt’ (thông tin được dán nhãn về các giao dịch hợp pháp) và ‘dữ liệu xấu’ (thông tin được dán nhãn về các giao dịch gian lận).

Các kỹ sư dữ liệu cung cấp cho máy nhiều ví dụ khác nhau về mô hình gian lận tài chính trong ngành ngân hàng để làm cho thuật toán trở nên linh hoạt, linh hoạt và dành riêng cho doanh nghiệp.

Dữ liệu từ mọi giao dịch mới sẽ được đưa trở lại hệ thống. Khả năng tự học và phân tích thích ứng cho phép máy kết hợp dữ liệu mới và điều chỉnh theo môi trường gian lận đang thay đổi, cho phép máy nhận ra các hình thức gian lận mới.

Phân tích hành vi có thể được sử dụng để phân tích các mẫu hành vi liên quan ở người dùng. Thói quen của khách hàng, tài khoản và thậm chí cả thiết bị đều có thể được theo dõi và đo lường. Do kết quả dương tính giả và những phiền toái khác, các giao dịch có thể bị hủy do thông tin do hồ sơ người dùng cung cấp không chính xác.

Do tần suất và độ tinh vi của các cuộc tấn công lừa đảo và gian lận tài chính trong ngành ngân hàng ngày càng tăng, nên các công ty phải phát triển AI lên một tầm cao hơn để đối phó với chúng, đây chính là bối cảnh ra đời của AI tự học. Trong các AI tự học sẽ được cài đặt thuật toán phân tích thích ứng (Adaptive analytics) để tăng độ nhạy của hệ thống phát hiện gian lận, tăng cường bảo mật hồ sơ người dùng. Giải pháp phân tích thích ứng sẽ tự động cập nhật những thay đổi của mô hình gian lận và các cách xử lý tương ứng.

Loại học máy phổ biến nhất là học có giám sát, dựa trên một số lượng lớn các giao dịch được “phân loại” chính xác. Gian lận hoặc không gian lận được quy cho mỗi giao dịch. Các mô hình được đào tạo bằng cách sử dụng một lượng lớn dữ liệu giao dịch được gắn nhãn để phát hiện ra các mẫu biểu thị rõ nhất các hoạt động hợp pháp.

Độ chính xác của mô hình được giám sát liên quan trực tiếp đến lượng dữ liệu đào tạo rõ ràng, phù hợp được sử dụng trong quá trình tạo mô hình. Khi dữ liệu giao dịch được gắn nhãn thưa thớt hoặc không tồn tại, các mô hình không giám sát sẽ được sử dụng để phát hiện hoạt động bất thường. Các mẫu dữ liệu mà phân tích tiêu chuẩn bỏ sót phải được phát hiện bằng cách tự học trong những tình huống này.

Một trong những thách thức lớn mà các ngân hàng phải đối mặt là các gian lận có thể diễn ra dưới nhiều hình thức và phương pháp khác nhau. Sử dụng AI để phát hiện ra gian lận tài chính trong ngành ngân hàng thực sự là một bước tiến trong công nghệ hiện đại ngày nay và cần thiết đối với mỗi tổ chức và doanh nghiệp trong lĩnh vực này để bảo vệ cho chính mình và khách hàng. Mong rằng, những thông tin mà Vega Fintech cung cấp sẽ hữu ích với bạn. Chúc bạn thành công!